La cotización de los autónomos por ingresos reales ya está en funcionamiento desde el pasado 1 de enero. Al tratarse de un cambio de gran calado en las cotizaciones de autónomos, como ya estaba previsto por todos menos por la administración, está siendo todo un caos. Vamos a contarte en este artículo cuánto te tocará pagar de cuota de autónomos en función de los ingresos.

Antes de nada, si ya estabas dado de alta en autónomos, es muy probable que en el mes de enero hayas visto incrementada tu cuota. Esto no se debe al nuevo sistema de cotización por ingresos reales, sino a la revalorización que la seguridad social hace en función del IPC de forma automática.

También es posible que aunque hayas declarado que vas a tener unos ingresos muy bajos, o si te acogiste a la tarifa plana o alguna ayuda similar, te hayan cobrado la cuota como si no fuera así. Esto se trata de un error de la seguridad social, y deberán devolverte el importe, aunque no se sabe cuando.

Pero dejando de lado estos casos, y una vez se normalice todo, vamos a explicarte cómo quedará tu cuota de autónomo en función de los ingresos reales.

¿Cómo calcular los ingresos «reales»?

Lo primero de todo es calcular los ingresos «reales», y la palabra reales va entre comillas porque de reales tienen poco, ahora lo vas a ver. Dejando de lado a aquellos autónomos que tributan en estimación objetiva o módulos, los cuales sus ingresos reales están determinado por el tramo de módulos en el que estén, el resto de autónomos deben calcular sus ingresos reales según la siguiente fórmula:

Ingresos reales anuales = (N + F + R – G) – D + C

- N son los ingresos por nóminas, en caso de que la sociedad te ingrese una nómina.

- F son los ingresos por facturas, descontando IVA pero no las retenciones de IRPF. Es decir, en una factura de 1.000 euros más IVA menos la retención de IRPF, el ingreso son 1.000 euros.

- R son los ingresos provenientes por el rendimiento de tus sociedades: dividendos, beneficio computable a tu participación, etc.

- G son los gastos deducibles. Si cobras una nómina de tu sociedad, serán 0 casi con seguridad.

- D son gastos de difícil justificación que se pueden deducir, que van a ser un 3% o un 7%, dependiendo si eres autónomo societario o no. Es decir, a los ingresos – gastos calculados con las anteriores letras de la fórmula, debes restarle un 3% (autónomo societario) o un 7%.

- C son las cotizaciones de autónomos, que debes sumarlas a la cifra anterior.

Entonces, aqui ya vemos muchas cosas raras:

- En cuanto a las facturas, aunque no las cobres, computan para los ingresos reales. ¿Cuántos autónomos hay que tienen impagos o retrasos de más de meses en el cobro de sus facturas?

- El apartado de los rendimientos es totalmente abusivo. Puedes estar en una sociedad que tenga un resultado de 10.000 euros de beneficio, pero que ese beneficio no se reparta, sino que se provisione, y aún así tienes que tributar para la cuota de autónomos por ellos.

- Hay que sumar las cotizaciones de autónomos como un ingreso, cuando realmente es un gasto.

Pero, además de esto, es que se tienen en cuenta los ingresos brutos, es decir, antes de pagar el IRPF, no después. Si ingresas 30.000 euros brutos, pero de esos 30.000 te quitan 4.000 en IRPF, es igual, debes cotizar por ellos.

Vamos a ver un ejemplo, de un autónomo que ingresa de la sociedad en la que es socio trabajador una nómina de 24.000 euros brutos anuales. Además, esta sociedad da un beneficio de 10.000 euros, del cual no se reparte nada, sino que se deja en provisiones y fondos de reserva. Además, este autónomo en 2022 pagaba 300 euros de cuota al mes y no ha tenido gastos deducibles, ya que van todos a través de la propia sociedad.

Teniendo en cuenta esto, los ingresos «reales» del autónomo serán 24.000 euros de nómina bruta + 10.000 euros del beneficio de la sociedad, menos cero euros de gastos deducibles. A esto, se le aplica una deducción del 7%, y quedan 31.620 euros. A esto hay que sumarle las cuotas de autónomos, (300 x 12). Y entonces los ingresos «reales» quedan en 35.220 euros.

¿Cómo calcular la cuota final de autónomos?

Una vez tenemos los ingresos «reales» anuales, hay que dividir la cifra entre 12, y nos saldrá un número. Con ese número se debe ir a la tabla de tramos de cotización y ver en cuál estamos.

Siguiendo con el ejemplo anterior, los ingresos «reales» mensuales del autónomo son 35.220 / 12, que suman un total de 2.935 euros al mes. Fíjate que el autónomo únicamente ingresó una nómina de 2.000 euros brutos al mes, pero como ingresos «reales» según la seguridad social tiene 2.935 euros…

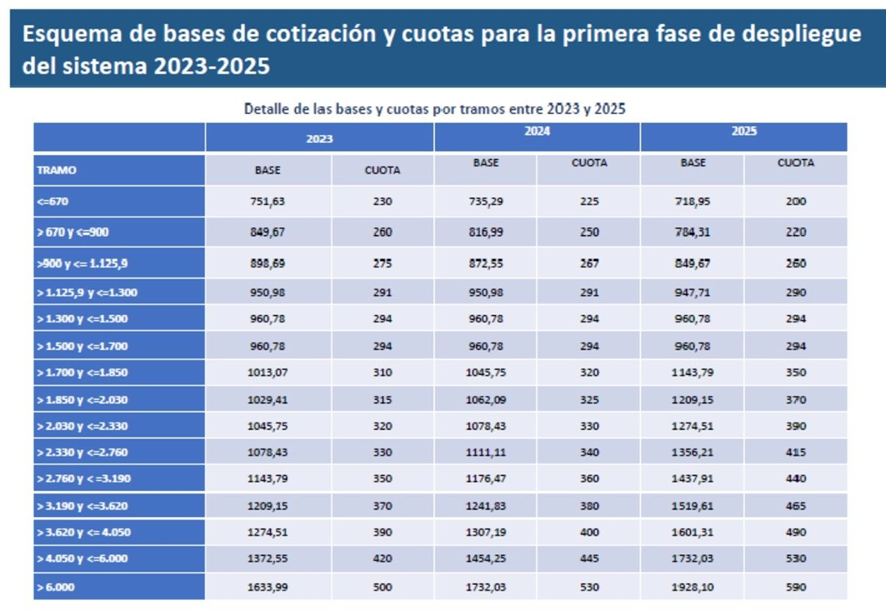

Entonces, con ese número calculado, debemos ir a la tabla de tramos de cotización:

Con 2.935 euros/mes, estamos en el tramo entre 2.760 y 3.190 euros, cuya cotización mínima en 2023 es de 350 euros al mes. Pero es que aún hay más, porque en 2024 subirá a 360 euros al mes, y en 2025… ¡a 440 euros al mes! Es decir, esta persona que ingresa 2.000 euros brutos, de los cuales le quedarán netos unos 1.700 o menos, debe pagar 440 euros al mes en 2025 de cotización, un auténtico disparate.

Además, si se compara con un autónomo con bajos ingresos, aún así la cuota mínima que tendrá que pagar una vez acabe la tarifa plana y demás ayudas, es de 230 euros. Es decir, un autónomo que por lo que sea un mes ingrese 0 euros, que los hay, aún así deberá pagar 230 euros.

¿Cuál es la vigencia de esta reforma?

En principio este sistema está en pruebas hasta el año 2025. Si por parte de las administraciones y el gobierno de turno hay un poco de cordura, deberá sufrir una reforma profunda, ya que es casi más injusto que el sistema que había hasta ahora, especialmente para las personas que ingresan cifras normales o bajas. Ver veremos… Pero mientras tanto conviene saber de antemano cúanto se pagará de cuota, ya que sino al final del ejercicio, una vez se haya hecho la declaración de la renta, habrá que ajustar las cotizaciones y más de uno puede llevarse un buen susto si estuvo cotizando por debajo de lo que debía.