Tras haber implantado nuestro software de gestión para comercios con el módulo para REBU (Régimen Especial de Bienes Usados), para tiendas y comercios que se dedican a la compra-venta de productos de segunda mano, nos hemos percatado de un error típico que cometen el 90% de estos negocios, y que está relacionado con el cálculo del IVA a declarar. Vamos a contarte cuál es este error, y cómo Ilastec le da solución.

¿Qué dice Hacienda acerca del REBU?

En la página web de la Agencia Tributaria, podemos encontrar este enlace, donde habla de diferentes aspectos del REBU, entre los que destacan a modo de resumen:

- Es un régimen opcional, que aplica solo a productos usados, aunque puedes vender productos usados, pero también nuevos. Si vendes ambos tipos de productos, por un lado tendrás que declarar el IVA de los usados utilizando las reglas del REBU, y por otro el IVA de los nuevos.

- El IVA de un producto usado se calcula a partir del beneficio. El beneficio es el precio de venta menos el precio de compra, ambos con impuestos incluidos, multiplicado por 100 y dividido entre 100 + el tipo de IVA del producto. Sobre ese beneficio, se calcula el IVA a declarar según el tipo de IVA que corresponda al producto.

- Las facturas y tickets que contengan productos acogidos al REBU NO pueden llevar un desglose de cada tipo de impuesto. Solo deben indicar el precio total de la operación. Esto es así porque Hacienda entiende que al ser productos de segunda mano, la parte compradora NO puede desgravarse el IVA.

- Las facturas y tickets que contenga productos acogidos al REBU deben mostrar un texto indicando que la operación está sujeta al REBU.

- El IVA de las compras de productos acogidos al REBU NO puede desgravarse.

¿Qué error cometen la mayoría de negocios en REBU?

El error es que estos negocios introducen productos al sistema de gestión indicando que no llevan IVA. Esto es porque, como las ventas emitidas de productos acogidos al REBU no deben llevar IVA desglosado, piensan que los productos tienen un IVA del 0%, pero esto es un error, y bastante importante.

¿Por qué razón se comete este error?

Este error lo cometen principalmente tres razones, o una mezcla de todas:

- Como ya comentamos, piensan que al no tener que desglosarse el IVA en las ventas ni poder desgravarlo en las compras, deben poner IVA 0%, pero eso es un error. Una cosa es que el IVA pueda desgravarse o deba mostrarse, y otra que no exista un tipo de IVA asociado a un producto. De hecho, si una venta (no acogida al REBU), fuera con IVA del 0%, esto debe indicarse en el desglose de IVA de la factura o ticket.

- Otra razón por la que hacen esto, es porque vienen de trabajar con otro programa de gestión que hace mal la gestión del REBU, y que te obliga a indicar siempre el IVA del 0%.

- Y, por último, muchos clientes nos comentan que su asesor les indica que pongan el IVA al 0% en todos los productos. Seguramente este asesor tiene la experiencia de varios clientes que trabajan con programas que gestionan mal el cálculo de impuestos del REBU, y para curarse en salud hace esto (ya veremos más adelante el por qué).

La explicación de porqué muchos negocios hacen esto y por qué está mal

Muchos asesores indican a sus clientes que pongan los productos al 0%, y luego ellos ya calculan el beneficio de cada uno manualmente según el precio de venta y el de compra. Esto lo hacen porque están acostumbrados a trabajar con programas que no están bien adaptados al REBU, y que si les pones un IVA distinto del 0%, ya calculan el IVA como si fuera una venta normal, no de segunda mano, y además muestra el desglose en las ventas. Pero esto tiene un problema:

Asumiendo que el programa te saca el precio de venta y el de compra de cada producto, y que el asesor luego calcula bien el IVA a declarar según el beneficio, utilizando el IVA del 21% para todos los productos, aún así, esto está mal. ¿Por qué?

Porque puede darse el caso de que en un momento dado vendas productos con diferentes tipos de IVA, como libros al 4% y productos de electrónica al 21%, por decir algo. Aqui tu asesor ya no va a poder hacer el cálculo bien.

Además, otro motivo por el que está mal, es porque Hacienda en cualquier momento puede pedirte el registro de ventas y su cálculo de IVA entre dos fechas determinadas. Esto es algo que debe proporcionar el software donde se realizan las ventas, no tu asesor, ya que tu asesor únicamente presentará la cifra final de IVA a declarar. Es decir, a Hacienda si te lo requiere le debes presentar los datos exportados del programa con el producto, el precio de venta, el de compra, el % de IVA y el beneficio calculado, y no puede ser un IVA del 0%, porque entonces es cuando te harán una inspección y probablemente tendrás una sanción.

¿Qué debe hacer un software de gestión para calcular bien el REBU?

- Debe permitir indicar a cada producto el tipo de IVA que tiene según su naturaleza.

- Debe permitir indicar a cada producto si está acogido o no al REBU (si es de segunda mano).

- Al hacer una venta, NO debe mostrar el desglose de impuestos si en esa venta hay al menos un producto REBU, y además debe mostrar el texto de que la venta está acogida al REBU.

- Para calcular los impuestos, si una venta es REBU debe calcular el beneficio, y sobre ese beneficio aplicar el % de IVA asociado al producto, ya sea el 21%, el 10%, el 4% u otro, de forma individual para cada producto.

- Si una venta no obtiene beneficio, el IVA a declarar será 0, no negativo.

- En ventas de productos no acogidos al REBU, se declarará el IVA repercutido según la ley general del IVA, así como el soportado en el momento de la compra.

- Si una venta tiene productos acogidos al REBU y otros que no, NO se debe mostrar el desglose de IVA tampoco, aunque sí debe declararse el IVA de productos no acogidos al REBU por un lado, y los acogidos al REBU por otro.

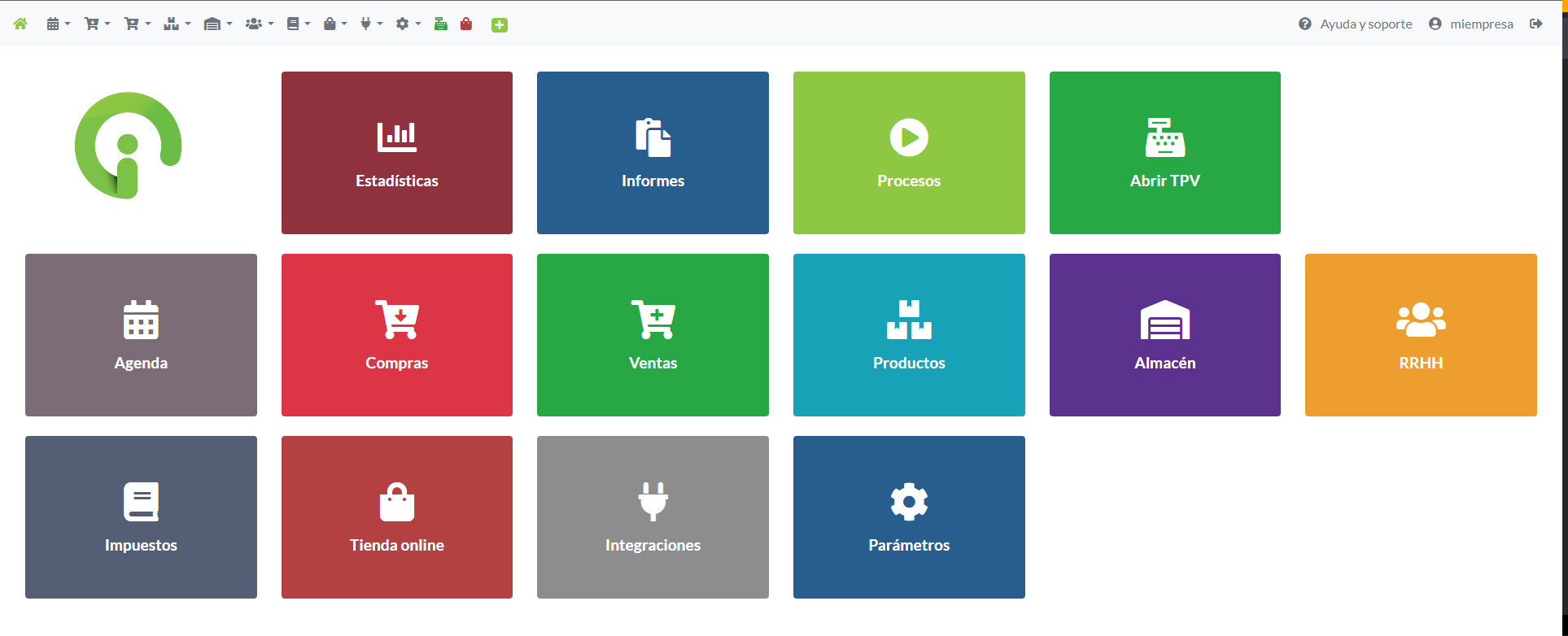

El software de gestión para comercios de Ilastec, junto con su módulo REBU tiene en cuenta todo esto de forma automática. Es decir, si a un producto le indicas que es REBU, y su tipo de IVA según su naturaleza, ya calculará el beneficio, tu asesor no tendrá que calcularlo, y ya sabrá cuando tiene que mostrar el desglose de IVA en las ventas y el texto de que la venta se acoge al REBU y cuando no.